معاملات Warrant آپشن صرافی MoonXBT از گزینههای آمریکایی سرچشمه میگیرند، اما با لینکهای بهینه، فرآیند معاملاتی سادهتر، تجربه معاملاتی سادهتر و نقدینگی بهتر. هنگام خرید معاملات وارانت MoonXBT، کاربران فقط باید زمان را انتخاب کنند، جهت کال یا پوت را انتخاب کنند و نام ارز را برای خرید محصولات آپشن با قیمتهای متفاوت وارد کنند، که فرآیند معامله را بدون دردسر و راحت میکند.

مزایای ترید در معاملات آپشن وارانت صرافی مون ایکس بیتی – ریسک کم، بازده بالا

معاملات Warrant چیست؟

وارانت (Warrant) در دانش مالی عبارت است از اختیار خریدی که روی اوراق بهادار شرکت توسط خود شرکت منتشر میشود. وارانت در زمان انتشار معمولاً تاریخ انقضاء طولانیتری نسبت به اختیار معامله دارد (مثلاً پنج سال یا بیشتر). وارانتهای ابدی که دارای تاریخ انقضاء نمیباشند نیز منتشر شدهاند. معمولاً وارانتها میتوانند قبل از تاریخ انقضاء اعمال شوند (این نوع از وارانتها شبیه اختیار خریدهای آمریکایی هستند) اما گاهی اوقات اعمال آنها نیاز به یک دوره انتظار بدوی دارد.

قیمت اعمال ممکن است ثابت باشد یا اینکه ممکن است در طول عمر وارانت تغییر نموده و مرحله به مرحله افزایش یابد. قیمت اولیه اعمال، به مبلغ قابل توجهی بالاتر از قیمت بازار سهامی که وارانت دربرگیرنده آن میباشد، تعیین میشود. وارانت ممکن است بهجای سهام یا سود نقدی بین سهامداران توزیع شود یا اینکه مستقیماً بهعنوان یک اوراق بهادار جدید منتشر گردد.

تعریف دیگر وارانت؛ به یکی از ابزار مشتقه گویند که دارنده آن، حق خرید (و نه اجبار در خرید) از صادر کننده مشتق را به قیمت خاص در بازه زمانی خاصی که هر دو از قبل تعیین شدهاند دارد. وارانتها معمولاً ابزاری هستند که اضافه بر ابزار مقروضه و برای شیرین نمودن آن ارائه میشوند و بدین دلیل به آنها شیرین کننده نیز میگویند. تفاوت اصلی وارانت با کال آپشن در این است که وارانت معمولاً از سوی شرکتها صادر شده و تضمین میگردند که این حقیقت دربارهٔ کال اپشن صدق نمیکند.

تفاوتهای قرارداد معاملات Warrant و قرارداد اختیار معامله

یکی دیگر از تفاوتهای قرارداد وارانت و قرارداد اختیار معامله، محدودیت در میزان وارانتهای موجود در بازار میباشد، به این معنا که از یک نوع وارانت خاص تعداد مشخص و محدودی منتشر میشود. تعداد کل این وارانتها معمولاً قابل افزایش نمیباشد و با اعمال تدریجی وارانتها، رو به کاهش مینهد. اما در مورد اختیار خرید چنین محدودیتی وجود ندارد و هرگاه دو نفر بخواهند میتوانند یک اختیار خرید بهوجود آورند. اعمال اختیار خرید یک شرکت تأثیری بیش از معامله خود سهام در بازار ثانویه، برای شرکت نخواهد داشت، در حالیکه اعمال یک وارانت قطعاً در شرکت تأثیر خواهد داشت. علیالخصوص که موجب بقاء نقدینگی بیشتر در شرکت میشود، تعداد وارانتهای موجود را کم میکند و به تعداد سهامهای موجود میافزاید. وارانتها در بورسهای عمده جهان و همچنین در بازارهای فرابورس مبادله میشوند. گزارش وارانتهایی که بازارهای فعالی دارند، در مجلات مالی منتشر میشود.

تفاوت وارانت خرید و فروش

وارانت خرید (call warrant) این حق را به دارنده آن میدهد که دارایی پایه را با قیمت معین و در تاریخ مشخص از ناشر وارانت خریداری کند. از طرف دیگر وارانت فروش (put warrant) به دارندهی آن، این حق را میدهد که دارایی پایه را با قیمت معین و در تاریخ مشخص به ناشر وارانت بفروشد. وارانت از نظر سبک اعمال میتواند اروپایی یا آمریکایی باشد. در نوع اروپایی اعمال حق توسط دارندهی وارانت تنها در سررسید امکانپذیر است اما در نوع آمریکایی در هر زمانی تا سررسید دارندهی وارانت میتواند حق خود را اعمال کند و ناشر را ملزم به معامله دارایی پایه کند.

شاید اصلیترین تفاوت وارنت با اختیار معامله را بتوان ناشر این دو ابزار دانست. اختیار معامله هر شخص حقیقی و حقوقیای را که الزامات مدیریت ریسک را رعایت کند به عنوان ناشر خود میپذیرد اما وارانت برای پذیرش ناشر (فروشنده-متعهد) خود بسیار سختگیرتر است و تنها نهادهای مالی معتبر و بانکها یا در مواردی خود شرکتی که سهمش موضوع انتشار وارانت است را به عنوان ناشر برمیگزیند.

مزایای معاملات وارانت Warrant

یکی از قابلیت های جذاب صرافی مون ایکس بیتی علاوه بر لیکوئید کانترکت معاملات گارنتی شده است.

وارانت همانند قراردادهای آتی و اختیار معامله به دارنده آن، این فرصت را میدهد که از نوسانات قیمت دارایی پایه بدون التزام به تملک آن استفاده کند.

برخلاف قراردادهای اختیار معامله، وارانت نیاز به حساب وجهتضمین و بنابراین اخطاریه کسری وجهتضمین ندارد و از سازوکار مدیریت ریسک آسانتری برخوردار است.

امکان کسب سود از نوسانات بازار در هر دو حالت صعودی و نزولی برای سرمایهگذاران وجود دارد چراکه وارانت خرید به سرمایهگذار این امکان را میدهد تا از افزایش قیمت دارایی پایه سود کسب کند و همچنین سرمایهگذار با خرید وارانت فروش میتواند از کاهش قیمت دارایی پایه منتفع شود.

معاملات وارانت دارای اهرم مالی است به این معنی که سرمایهگذار برای خرید وارانت پول کمتری نسبت به ارزش کل قرارداد میپردازد.

ابزار مالی وارانت برای داراییهای پایهی بسیار متنوعی از جمله سهام، اوراق بهادار با درآمد ثابت، سبد سهام، واحد سرمایهگذاری صندوقهای سرمایهگذاری، شاخص، کالا یا ارز منتشر میشود.

وارانت میتواند به عنوان ابزاری برای پوشش ریسک مورد استفاده ناشر و سرمایهگذار قرار گیرد.

آموزش ترید در قسمت وارانت Warrant آپشن صرافی MoonXBT

آپشن گارانتی MoonXBT شکل بهینه شده ای از معاملات آپشن بر اساس آپشن آمریکایی است. آپشن گارانتی MoonXBT فرآیند معاملاتی ساده، تجربه معاملاتی ساده و نقدشوندگی بهتری دارند. هنگام خرید آپشن گارانتی MoonXBT، معامله گران فقط باید زمان را انتخاب کنند، جهت تماس یا قرار دادن را انتخاب کنند، و ارزش اسمی خرید سفارش را برای خرید جفت های معاملاتی گزینه های مختلف وارد کنند، که فرآیند معامله را بسیار راحت می کند.

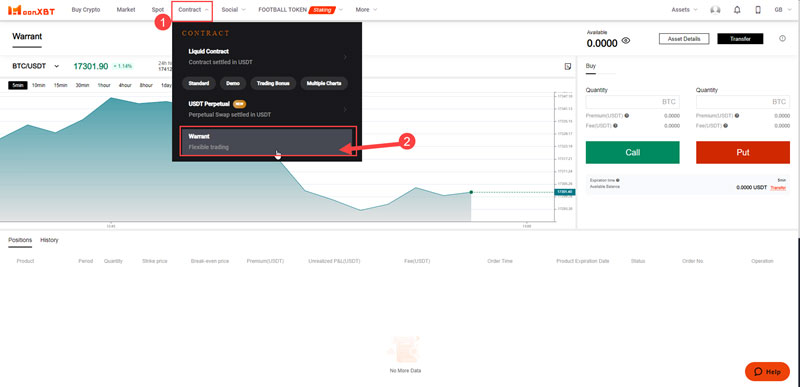

برای شروع معامله در این بخش بعد از ثبت نام و ورود به حساب کاربری از منوی سایت قسمت CONTRACT به زیرمجموعه آن یعنی Warrant Flexible trading بروید.

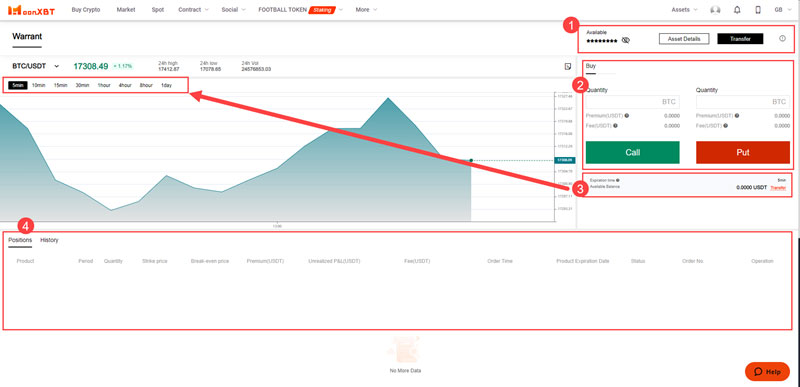

صفحه ترید و تنطیمات وارانت مون ایکس بیتی

در این صفحه مثل سایر صفحات ترید شما چندین گرینه را مشاهده میکنید که اکثرشون آشنا هستن و چند تا تغییر و تنظیمات جزئی نیاز دارید.

در حا حاضر شما معاملات وارانت مون ایکس بیتی را فقط برای بیتکوین، اتریوم و دوج کوین میتوانید انجام دهید.

- در این قسمت دارایی شما برای معامله در این بخش را نشان میدهد که باید از حساب فاند یا فیوچرز خود دارایی ها را به قسمت Warrant منتقل کنید.

- در بخش Quantity شما میتوانید مقدار بیتکوینی که میخاهید بخرید را وارد کنید. و سپس بر روی کال یا پوت کلیک کنید.

Premium(USDT): هزینه قابل پرداختی که با توجه به قیمت فعلی محاسبه شده. نوسانات بازار ممکن است باعث تغییراتی در مظنه داده شده شود و در نتیجه مبلغ نهایی متفاوتی ایجاد شود.

Fee(USDT): کارمزد = حق بیمه × نرخ - در این بخش شما باید تاریخ سررسید معامله خود را مشخص کنید که میتوانید با تغییر تایم فریم نمودار این کار را انجام دهید.

- معاملات فعال، تاریخچه و سایر اطلاعات مربوطه را در این قسمت مشاهده کنید.

| حق بیمه اختیار معامله، که به عنوان کارمزد اختیار معامله نیز شناخته می شود، مبلغی است که خریدار اختیار خرید برای خرید اختیار هزینه می کند. | معاملات آپشن Warrant |

| نوع محصول ارائه شده | Call/Put |

| ارزهای قابل معامله | BTC/USDT و DOGE/USDT و ETH/USDT |

| دارایی های مرتبط | BTC – DOGE – ETH |

| دستور و جهت معامله | Buy |

| تاریخ انقضای معامله | انتخاب زمان تسویه |

| قیمت اعتصاب Strike | قیمت لحظه ای دارایی پایه در زمان خرید اختیار معامله. |

| Denomination | مربوط به مقدار دارایی پایه است. |

| قیمت سربه سر Breakeven | سربه سر نقطه قیمتی است که ارز مورد نظر باید برای بازگشت سود از آن عبور کند و حق بیمه اختیار را به حساب می آورد. |

| قیمت تسویه Settlement | قیمت لحظه ای دارایی پایه در زمان انقضا. |

| روش تسویه | حل و فصل |

| قابل پرداخت | حق بیمه اختیار معامله، که به عنوان کارمزد اختیار معامله نیز شناخته می شود، مبلغی است که خریدار اختیار خرید برای خرید اختیار هزینه می کند. |

| برگشت | گزینه کال: اگر قیمت تسویه بیشتر از قیمت اعتصاب باشد، بازپرداخت = حجم سفارش * (قیمت تسویه – قیمت اعتصاب) گزینه پوت: اگر قیمت تسویه کمتر از قیمت عملیاتی باشد، بازپرداخت = حجم سفارش * (قیمت اعتصاب- قیمت تسویه) |

ارسال نظر و ثبت امتیاز